İndikatör ve Strateji

ADX & EMA 60-Saniye İşlem

Stratejisi

Bu yararlı ve akıcı makalede, iki gösterge içeren yararlı bir stratejiyi inceliyoruz: ADX ve EMA (diğer bir deyiş ile Üstel Hareketli Ortalama). Çoğu tüccar, birden fazla indikatör kullanmanın piyasa giriş ve çıkışlarda daha iyi sinyaller vereceğine inanır. Bu stratejiyi incelemek için bir dakikalık zaman dilimli grafikleri kullanacağız. Bu strateji kolay değil, tüm dikkatinizi

toplayın ve başlayalım!

ADX

J. Welles Wilder Jr tarafından geliştirilen ADX indikatörü trend gücünü ölçmek için kullanılır. Bu indikatör için varsayılan süre 14 mumdur, ancak stratejimizde 5 mum olacaktır.

ADX, trendin oluştuğunu sadece “20” değerini aştığında ve yükselmeye devam ettiğinde doğrular. İki ek çizgi de doğrulamaya katkı sağlar: + DI (yükseliş hareketinin göstergesi) ve -DI (düşüş hareketinin göstergesi). Bu iki çizgi bize ticarete ne zaman girip çıkacağımızı gösterir.

Hareketli Ortalama

Hareketli Ortalama (Moving Average) en yaygın ve iyi bilinen indikatördür. Sürekli güncellenen bir ortalama fiyat oluşturarak fiyat verilerini netleştiren basit bir teknik analiz aracıdır. Yazımızda 28 periyotlu MA’ya bakacağız.

Mekanikleri Alım satım sinyallerini görebilmek için bir kaç indikatör içeren bir grafik oluşturalım. Grafiğin zaman dilimi 1 dakika olsun. Son kullanma süresi de 60 saniye olsun. Şimdi ADX ve EMA için ayarlara bakalım:

Önemli notlar:

- Mumları 60 saniyelik seçmeyi unutmayın

- Yanlış sinyallere dikkat edin

- Bu makalede belirttiğimiz zaman aralıklarını kullanın

- Bol bol pratik yapın ve farklı yöntemleri deneyin. Yeni stratejiler kullanırken rahat hissetmeniz zaman alır.

CCI VE UYUŞMAZLIK STRATEJİSİ

Emtia Kanal Endeksi olarak da bilinen CCI İndikatörü bu yazının yıldızı olacak. CCI, mevcut fiyat ile geçmiş ortalama fiyat arasındaki farkı ölçmek için kullanılan bir hareket-tabanlı osilatördür.

1980’lerde Donald Lambert tarafından geliştirilen bu teknik indikatör fiyat trend yönü ile gücünü değerlendirerek yatırımcıların piyasaya girmek mi yoksa çıkmak mı istediklerini belirlemelerine olanak verir. Göstergenin ayırt edici özelliklerinden biri bağlantısız olmasıdır. Bu, aşırı alım ve satım bölgelerinin sürekli değiştiği ve gelecekte çok az etkisi olduğu anlamına gelir. Bu yüzden CCI gecikmeli bir indikatör olarak da kabul edilmektedir.

CCI negatiften veya sıfıra-yakın bölgeden 100’ün üzerine hareket ettiğinde bu, fiyatın yeni bir yükseliş trendine başlayacağını işaret edebilir. Bu gerçekleştiğinde yatırımcılar genellikle hem fiyat hem de CCI’da alım fırsatı sinyalini vermesi için ralli sorası fiyat dönüşünü beklerler.

Aynı durum beliren düşüş trendi için de geçerlidir. İndikatör pozitif veya sıfıra-yakın bölgeden -100’ün altına hareket etmesi halinde ufukta düşüş trendi olabilir. Bu, satış fırsatlarını takip etmeye başlamak için bir sinyaldir.

Bu indikatörün örneğine göz atalım:

Mekanikler:

Fiyatın hareket ettiği yönü belirlemek için CCI indikatörü üç temel koşulda çalışır:

- İlk koşul tipik fiyattır. Son dönem kapanış, en yüksek ve en düşük fiyatların ortalamasıdır.

- İkincisi istatistiksel ortalama fiyat olan güçlü hareketli ortalamadır.

- Sonuncusu ortalama mutlak sapmadır. Varlığın fiyatının ortalama fiyattan ne kadar saptığını hesaplar.

Bu üç faktörün yardımıyla CCI basit hareketli ortalama ve mevcut tipik fiyat ile ortalama mutlak sapma arasındaki mesafeyi gösterir.

Çoğu zaman sonuç -100 ile +100 arasındadır. Ancak bazen değer bu sınırların dışına çıkar. Bu gerçekleştiğinde indikatör, piyasadaki aşırı satım ve aşırı alım hareketlerini gösterir.

Aşağıdaki durumlarda YUKARI işlem yapın:

- Grafiğe bakın ve CCI indikatörünü uygulayın.

- CCI +100’ün üzerine çıktığında yeni bir yükseliş trendi başlıyor demektir. CCI tarafından gösterilen sinyalleri doğrulamak için trend indikatörlerini ve diğer teknik analiz metodlarını kullanmaktan çekinmeyin.

- ALIŞ işlemi açın.

Aşağıdaki durumlarda AŞAĞI işlem yapın:

- Grafiğe bakın ve CCI indikatörünü uygulayın.

- CCI -100’ün altına düştüğünde yeni bir düşüş trendi yaklaşıyor olabilir. CCI tarafından gösterilen sinyalleri doğrulamak için trend indikatörlerini ve diğer teknik analiz metodlarını kullanmaktan çekinmeyin.

- Fiyatın terse döndüğünü belirlemenize yardımcı olabileceğinden fiyat uyumsuzluklarına dikkat edin.

SATIŞ işlemi açın.

Önemli notlar:

- CCI işlem stratejisi kısa süreli tahminler ve işlemler için idealdir.

- Bu indikatör bağlantısız olduğundan, acemi yatırımcılar için uygun olmayabilir. Bu nedenle piyasayı gerçekten iyi anlayabilmeniz gerekir.

- Yaklaşan fiyat dönüşünü işaret edebileceğinden fiyat uyumsuzluğu konusunda dikkatli olun.

ÇİFT KIRMIZI İŞLEM STRATEJİSİ

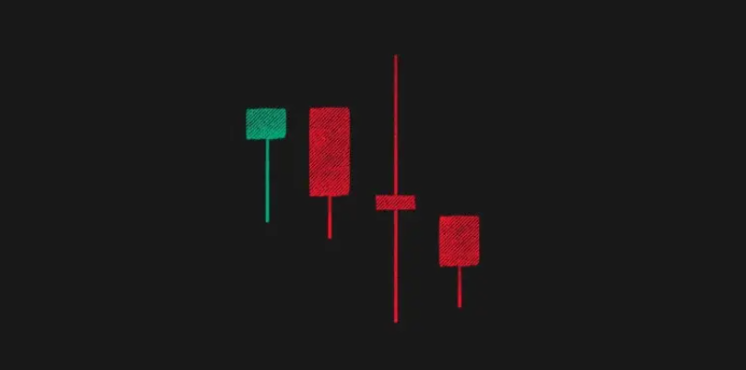

Double Red (çift kırmızı) stratejisi, piyasa fiyatının düşüşünden faydalanmak için “Satış” işleminin yerleştirildiği bir ayısal stratejidir. Fiyat hareketine ve direncine dayanan kısa-vadeli bir dönüş sistemidir. İşlem normalde 5-dakikalık grafikte planlanır ve direncin test edilmesi sonrasında iki ayı mumu ortaya çıktığında sinyal kabul edilir. Bu, başta kulağa kolay gelebilir, doğru tahmini yapabilmek için mumlara çok dikkatlice bakılması ve önceden planlama yapılması gerektiğini unutmayın. Aksi durumda acele etmek, riskli bir girişme neden olabilir.

Bu tür bir strateji scalping olarak da bilinir. Scalping alış-satış spreadlerinin oluşturduğu küçük fiyat boşluklarını arbitrajlama metodudur.

Double Red stratejisi yükseklerde işlem yapmak için de kullanılabilir. Bu, onu Double Green stratejisi yapar. Ayı piyasasındaki işlem sürecinde size yol göstereceğiz. Böylelikle bu bilgiyi gelecekte boğa piyasalarında da işlem yapmak için kullanabilirsiniz.

Araçlar:

· Bakılması gereken sona eriş süresi: 5 – 15 dk

· Destek & direnç seviyeleri.

Mekanikler

Double red indikatörü ikinci mumun ilkinin kapanış fiyatından daha düşükten kapandığı iki birbirini izleyen kırmızı mumdan oluşur. Aşağıdaki ekran görüntüsü sekansları çifte kırmızların nasıl doğru bir şekilde tanımlanacağını göstermektedir.

Yukarıdaki model double red indikatörü değildir. İlk mumun alt gölgesi ikinci mumun kapanış fiyatının altına doğru esnemektedir. Double red indikatörü kurulumunda ilk mumun alt gölgesinin ikinci mumun kapanış fiyatının üstünde olması gerekir.

Şimdi doğru double red indikatörü modeline bakalım:

Görebileceğimiz üzere ikinci mumun kapanış seviyesi, ilk mumun alt gölgesinden aşağıda. Çifte kırmızıların doğru konfigürasyonu bu şekildedir.

Aşağıdaki durumlarda AŞAĞI işlem yapın:

İdeali 15-dakikalık aralıkları kullanmaktır. Bu, kısa vadeli düşüşlerin strateji tarafından kullanılmasına ve zayıf direnç seviyelerinin kalacağından emin olunmasına olanak verir.

Bu stratejiyi kullanırkenki genel süreçte size yol göstermemize izin verin. Tanımlamanız gereken ilk şey haftalık ve günlük grafiklerde destek ve direnç seviyeleridir. Bu grafiklerde uzun vadeli direnç çizgilerini aramanız gerekir. Yakınlarda hiç yok ise, potansiyel kısa vadeli direnç seviyelerine bakmanız gerekebilir. Fiyat direnç seviyesine ulaştığında çifte kırmızıları bekleme zamanı gelmiş demektir. İkinci kırmızı mum, önceki mumden düşük kapanması halinde piyasaya girme zamanıdır.

Özetleyecek olursak 3 ana adıma değinelim:

· Bir varlık seçin ve ilk kırmızı mumu görene dek piyasayı izlemeye başlayın. Sonrasında ikinci kırmızı mumu bekleyin.

· İkinci kırmızı çubuğun, ilk kırmızı çubuğun altında kapanması halinde harekete geçme zamanı demektir.

· Bu, varlık üzerinde bitiş süresi 15 dakikadan uzun olmayacak şekilde “Satış” işlemi yerleştirebileceğiniz noktadır.

Aşağıdaki ekran görüntüsüne göz atın:

Önemli notlar:

- Double Red stratejisi volatil piyasalar için uygun değildir.

- Genellikle yatırımcılar büyük haberler gerçekleşirken bu stratejiyi kullanmaktan kaçınırlar.

FRAKTAL KAOS BANTLARI STRATEJİSİ

Piyasada o kadar çok indikatör var ki, en seçici tüccarlar bile kendilerine uygun olan birkaç indikatör bulabilir. Tüccarların çoğu nasıl kullanılacağına dair hakkında bolca materyal olan, başkaları tarafından test edilmiş popüler indikatörleri kullanmayı tercih eder. Ancak bugün bizi Fraktal Kaos Bantları adı verilen biraz daha az popüler bir indikatörü inceleyeceğiz. Edward William Dreiss tarafından icat edilen ve fraktal geometriye dayanan bu indikatör, tek başına veya diğer indikatörlerle birlikte de kullanılabilir. Ancak sakın hiçbir indikatörün %100 başarı garanti edemeyeceğini unutmayın. Dolayısı ile risk yönetimi stratejisi de çok önemlidir.

Birçoğumuza piyasa zaman zaman kaotik gelir ancak fiyat dalgalanmalarını filtreledikten sonra belirli formasyonlar görünür. İşte bu indikatör de tam olarak bunu yapıyor. Bir zaman dilimindeki en yüksek ve en düşük fiyat noktalarını birleştirip üst ve alt bantlar oluşturuyor. Bu bantlar tablo yönüne benzer ve piyasa gürültüsünü yumuşatır. Böylelikle daha iyi tahminlerde bulunabilirsiniz. Fraktal Kaos Bantları, piyasanın trend olup olmadığını (yani düz ilerleyip ilerlemediğini) gösterir.

Mekaniği

Bant düz olduğunda bu genellikle varlığın fiyatının daha değişken olduğunu ifade eder. Bantların merdivenleri andıracak şekilde birbirinden daha da uzaklaşmaya başlaması ise yükselen trendin sinyali olabilir. Çoğu tüccar, bu göstergeyi kullanırken kırılma (breaking) stratejisini uygulayabilir.

Fraktal Kaos Bantları, ortada en düşük ve en yüksek yüksek olan 5 ardışık mumdan oluşur. Bu düşük ve yüksek değerler, alt ve üst bantlarla temsil edilir. Fraktallar, sağda yalnızca bir çubukla görülebilir ve onaylanmadığında fiyat bu seviyenin üzerine çıktığında kaybolurlar. İkinci mumu beklediğinizde fraktal kesinlikle görünür.

İndikatörde karmaşık hesaplamaya gerek yoktur, yani direkt Ticaret araçları bölümünden grafiğe eklenebilir. Ayrıca bantların rengini kolaylık sağlaması için değiştirebilirsiniz.

YUKARI işlem yap:

- 1-5 dakikalık zaman dilimleri uygulamayı düşün

- Grafik dar bir kanalda hareket ettiğinde ve üst bandı aşağıdan kırdığında bu bir satın alma sinyali demektir.

- Fiyat hareketli ortalamanın altındayken (grafiğe ek olarak uygulanırsa) uzun pozisyon açmaktan kaçının.

AŞAĞI işlem yap:

- 1-5 dakikalık zaman dilimleri kullanmayı düşün.

- Fiyat dar bir kanalda hareket edip alt bandı kırdığında satış sinyali verir.

- Fiyat hareketli ortalamanın altındayken (grafiğe ek olarak uygulanırsa) uzun pozisyon açmaktan kaçının.

Önemli notlar:

- Yanlış kırılma sinyallerine dikkat edin (SMA kullanabilirsiniz)

- Bu makalede belirtilen zaman dilimlerini kullanın

- Bol bol pratik yapın ve farklı yöntemler denemekten korkmayın. Yeni stratejiler uygularken kendinizi rahat hissetmeniz zaman alır.

HAREKETLİ ORTALAMA (WOODCUTTER) İŞLEM STRATEJİSİ

Woodcutter stratejisine göre işlem açıp kapama sinyalleri almak için döviz paritelerinin hareketine ilişkin açık bir grafiğiniz olmalı ve bunların arasından işleminiz için uygun olanı seçmelisiniz. Zaman aralığı bir dakika olarak ayarlanmalı ve belirgin MACD’ye ek üç hareketli ortalama indikatörü kullanılmalı. MACD (Hareketli Ortalama Yakınsama/Diverjans), tüccarların döviz ve borsalarda çalışırken eğilimleri belirlemek ve işlem sinyallerini aramak için aktif olarak kullandıkları popüler bir osilatördür. Bu aracın yaratıcısı ünlü tüccar Gerald Appel’dir. Adından da anlaşılacağı üzere indikatör Hareketli Ortalamaya dayanmaktadır.

Fikir biraz işlevsiz görünebilir ancak bir kere denediğinizde strateji hızlı ve rahat bir şekilde kullanabileceksiniz. Aşağıdaki örnekleri inceleyebilirsiniz:.

Araçlar

- İndikatör SMA periyodu 85, düşük 0

- İndikatör SMA periyodu 75, düşük 0

- İndikatör SMA periyodu 5, düşük 0

- İndikatör MACD varsayılan ayarlar ile

- Zaman aralığı 1М

Mekaniği

Hareketli ortalamayı işlemlerde gerekli olan parametrelere ayarlamak için, İndikatör araçları bölümünde üzerine tıklayarak ayarlara girmelisiniz:

Grafikte daha rahat inceleme yapabilmeniz için hareketli ortalamanın her satırına özel renk atmanız faydalıdır. Biz kontrastı korumak için sarı, mavi ve kırmızıyı seçtik. Bitmiş hali şöyle görünmeli:

YUKARI işlem yap:

- Yukarı yönlü işlem için doğru sinyal, Hareketli Ortalama indikatörünün çizgilerinin kesişmesi ve sıfır çizgisinin aşağıdan yukarıya MACD göstergesinin sinyal çizgisi tarafından kırılmasıdır.

AŞAĞI işlem yap:

- Hareketli Ortalamalar kesişirse ve sıfır seviyesi MACD çizgisi tarafından yukarıdan aşağıya kırılırsa satış işlemi açılabilir.

Önemli noktalar:

- Yeni stratejileri denemekten ve test etmekten korkmayın. Bu stratejileri işlem kitabınıza eklemekten çekinmeyin;

- Bu makalede belirttiğimiz dönemleri kullanın;

- Bol bol pratik yapın ve farklı yöntemleri denemekten çekinmeyin. Yeni stratejiler ile rahat işlem yapmanız zaman alır.

Le Confort İşlem Stratejisi

Finansal piyasalarda işlem yapmanın net ve kullanışlı yolları vardır. Bunlardan biri de etkili bir işlem stratejisi olan Le Confort’tur. Birbirini tamamlayan ayarlarla iki indikatöre ve net bir son kullanma tarihi kullanımına dayanır. Bu sayede işleme hızlı ve doğru bir şekilde giriş noktasını belirlemeyi ve zamanında çıkmayı sağlar.

Tüm düzeltmeler de dahil olmak üzere tüm trendler ve genel olarak piyasadaki tüm fiyat hareketleri her durumda yönlerini değiştirirler. Bollinger Bantları indikatörü ve Commodity Channel Index (CCI), trend umut verici görünmediğinde çoğu piyasa katılımcısının düzeltme ile çalışmaya başladığı durumu takip eder. Her iki indikatörün de temellerini tekrar gözden geçirelim:

CCI (Commodity Channel Index), Donald Lambert tarafından 1980’lerde oluşturulmuş teknik bir indikatördür. Bu indikatör ile fiyat trendinin yönü ve gücü tahmin edilebilir. Dolayısı ile bu indikatör tüccarlara piyasaya giriş ve çıkış konusunda yardımcı olur. CCI, sınırlı olmayan benzersiz bir indikatördür, bu nedenle aşırı alım ve satım bölgeleri sık sık değişir ve uzun vadede minimal etkiye sahiptir.

Bollinger Bantları, finansal piyasalarda piyasa volatilitesini ölçmek ve potansiyel fiyat trendlerini belirlemek için kullanılan teknik bir analiz aracıdır. Fiyat grafiğinde çizilen üç çizgiden oluşur: basit hareketli ortalama ve iki standart sapma bandı (hareketli ortalamadan biri yukarıda ve biri aşağıda). Bantların genişliği piyasa volatilitesine göre değişir ve üst ve alt bantlar destek ve direnç dinamik seviyeleri olarak hizmet eder.

Ayarlar

Le Confort stratejisinin ana koşulları arasında aşağıdakiler vardır:

- 5 dakikalık işlem programı;

- CCI indikatörüi, 40 periyod ve +300/-300 seviyeleri ile kullanılmalı

- Bollinger Bands indikatörü, varsayılan ayarlarıyla kullanılmalı;

- İşlem zamanı – 3 mum.

İşleyişi

Bunlar olduğunda YUKARI yönlü işlem yap:

- CCI indikatörü -300 işaretinin altında olduğunda, koşullu olarak “piyasa dibi” şeklinde adlandırılabilecek işlem giriş noktası oluştuğu varsayılır. Fiyat bu durumda alt Bollinger bandını geçerse, bu trendin tersine döneceğini gösteren güvenilir bir sinyal verdiğinden güvenle uzun pozisyon açılabilir.

Bunlar olduğunda AŞAĞI yönlü işlem yap:

Fiyat düşüşü için sinyal değerlendirilirken ise CCI indikatörü için tam tersi söz konusudur. Bu nedenle CCI indikatörü +300 işaretini geçmeli ve fiyat çizgisi üst Bollinger bandını kırmalıdır. Bu durum ortaya çıktığında, fiyat düşüş koşuluyla satın alma işlemi için açık bir sinyal verir.

- Opsiyonun vadesi aşağıdaki prensibe göre hesaplanır. İşlem grafiği beş dakikalık bir grafikse, edinilen seçeneğin süresi üç mum (15 dakika) olmalıdır. Diğer grafikler için periyot buna göre hesaplanabilir. Örneğin, bir saatlik bir aralık için opsiyon süresi üç saate çıkarılmalıdır.

Önemli notlar:

- Tüccarların en yaygın yaptığı hata, sinyalin doğrulanmasını beklememek ve acele etmektir. Sadece bir trend osilatöründen aldıkları sinyal ile işlem açmaları ve ikinci osilatörün sinyalinin doğru olacağına emin olmalarıdır.

- Yeni stratejiler denemekten ve test etmekten korkmayın ve bunları ticaret cephaneliğinize ekleyin.

- Bu yazıda verilen referans periyotlarını kullanın.

- Çok pratik yapın ve farklı yöntemleri deneyin. Yeni stratejilerle rahat hissetmeniz zaman alır.

MAVERİCK İŞLEM STRATEJİSİ

Hadi, 60 saniyelik işlemlerde kullanılabilecek ilginç ve basit strateji olan Maverick’i inceleyelim. Bu strateji, iki teknik analiz indikatörüne dayanır, doğru giriş ve çıkış noktalarını belirler. Daha önce bahsettiğimiz gibi, Maverick stratejisi 60 saniyelik işlemlerde iyi performans gösterir. Ayrıca daha çok sinyal almak istediğinizde farklı varlıklarla birkaç grafiği aynı anda açabilirsiniz. İşlem çok kısa zaman dilimlerinde gerçekleştiği için, işlem platformunu önceden açmanız ve tüm işlemlerin parametrelerini ayarlamanız gerekir. Böylece sinyali aldığınızda hızlı bir şekilde işlem yapabilirsiniz ve ayarlamalar için zaman kaybetmezsiniz. Hangi teknik indikatörler kullanılır? Bollinger Bantları ve Relatif Güç Endeksi (RSI).

Kısaca bunların ana hatlarına değinecek olursak:

- Bollinger Bantları, potansiyel fiyat patlamalarını, trend geri dönüşleri ve piyasa oynaklığını belirler, popüler bir teknik analiz aracıdır. İndikatör, fiyat grafiğinde çizilen üç çizgiden oluşur. Dış bantlar genellikle hareketli ortalamadan iki standart sapma uzakta belirlenir ve piyasadaki oynaklık seviyesine göre genişler veya daralır. Fiyat bantların dışına çıktığında, trend geri dönüş sinyali alınır veya önemli bir fiyat hareketi olacağı düşünülür.

- Göreceli Güç Endeksi (Relative Strength Index- RSI), piyasalardaki fiyat momentumunun gücünü ölçmek için kullanılan bir teknik analiz aracıdır. Aşırı alım ve aşırı satım piyasa koşullarını belirlemek için kullanılır. Değerin 70’in üzerinde olması genelde piyasanın aşırı alımda olduğunu gösterir. 30’un altında olması ise piyasanın aşırı satımda olduğunu gösterir. Aşırı alım ve aşırı satım koşullarını belirlemeye ek olarak, RSI, gösterge ile bir varlığın fiyat hareketi arasındaki potansiyel bir trendin tersine dönebileceğini işaret edebilen fiyat hareketi arasındaki sapmayı belirlemek için de kullanılabilir.

Ayarlama:

İşte Maverick stratejisinin ana koşulları:

- 20 standart parametreli ve 2 standart sapmalı Bollinger Bantları indikatörü

- 80 ve 20 sınırları ile -4 RSI parametresi.

- 1 dakikalık zaman dilimi

- 60 saniyelik işlem sona erme süresi

İşleyişi

Bunlar olduğunda, YUKARI yönlü işlem yap:

- RSI, satım bölgesinden çıktıktan sonra (20’nin altına düştükten sonra) ve fiyat çizgisi Bollinger Bantlarına ulaştığında veya ötesine geçtiğinde, ilk boğa mumunu bekleyebilir ve bir YUKARI işlem açabilirsiniz.

Bunlar olduğunda, AŞAĞI yönlü işlem yap:

- RSI çizgisi aşırı alım bölgesinden, 80’in üzerine çıktığında ve fiyat çizgisi üst Bollinger Bantlarının ötesine ulaştığında, ilk düşüş mum çubuğunu bekleyin ve AŞAĞI işlem açın.

Önemli notlar:

- Tüccarların en yaygın hatası da sinyali doğrulamada sabırsızlıktır. Trend osilatörlerinden yalnızca birinden mesaj aldıktan sonra, ikincisinin gerçekleşeceğini varsayarak işlem açarlar.

- Yeni stratejileri denemekten, test etmekten ve bunları ticaret bilgi sepetinize eklemekten korkmayın.

- Bol bol pratik yapın ve farklı yöntemleri deneyin. Yeni stratejiler ile kendinizi rahat hissetmeniz zaman alır, bu normaldir.

MUM STRATEJİSİ

mumları arayacak ve bizi ne zaman kandırmaya çalıştıklarını, ancak aslında yükseliş trendi (boğa trendi) veye düşüş trendi (ayı trendi) hakkında ipucu verdiklerini anlamaya çalışacağız.

Bu stratejiye bazen yıldız kayması, asılı adam, vs. de denmektedir. Aslında hepsi aynı parçalardan oluşmaktadır: küçük bir gövde ve uzun bir gölge (bizim olayımızda burun). Bu, tamamen acemiler için olan bir strateji gibi görünebilir, ancak stratejide herhangi birinin beklediğinden çok daha fazla analiz olduğuna emin olabilirsiniz.

Japon mum çubuklarının neye benzediğine hızlıca göz atım. Temelde her mum çubuğu 3 bölümden oluşmaktadır:

- Üst gölge (fitil olarak da bilinir)

- Gövde

- Alt Gölge (yine fitil olarak da bilinir)

Mekanikler

Piyasaya girmek veya çıkmak için belli işlem modellerini aramamız gerekecek. Pin çubuğunun (Pinokyo çubuğu olarak da bilinir) küçük bir gövdesi ve uzun bir fitili bulunur. Fitil ne kadar uzunsa, fiyatın çekilme olasılığı ve fiyatın başlangıçtaki yönünün yalan olma olasılığı o kadar yüksek olur.

Doğru tahmin şansınızı artırmak için Destek ve Direnç seviyelerinin kullanmanız önerilir.

Aşağıdaki durumlarda YUKARI işlem yapın:

- Destek ve Direnç seviyeleri, çakışma, indikatörler, vs. gibi sizin için en uygun ilave araçları kullanmayı unutmayın

- Temel olarak uzun fitil aşağıyı gösterdiğinde ALIM işlemi yerleştirebilirsiniz. Bu, ayıların ipleri çektiği, bu yüzden fiyatın düştüğünü, ancak boğaların piyasaya girdiği ve boğa trendine yol açtıkları anlamına gelmektedir.

- Yanlış breakoutlara (kırılım) karşı tetikte olun (burada 1. nokta kullanışlı olacaktır)

Aşağıdaki durumlarda AŞAĞI işlem yapın:

- Destek ve Direnç seviyeleri, çakışma, indikatörler, vs. gibi sizin için en uygun ilave araçları kullanmayı unutmayın

- Normalde uzun fitil yukarıyı gösteriyorsa, SATIŞ işlemi yerleştirebilirsiniz. Bu, boğaların ipleri çektiği, bu yüzden fiyatın yükselmeye başladığını, ancak ayıların piyasaya girdiği ve ayı trendine yol açtıkları anlamına gelmektedir.

- Yanlış breakoutlara karşı tetikte olun (burada 1. nokta kullanışlı olacaktır)

Dikkat edilmesi gereken birkaç kelime

- Piyasa en analizi için en iyi zaman dilimi 1-4 saattir.

- Mumlar için en iyi sona eriş süresi 5 ve 15 dakikadır.

- Düz piyasalarda işlem yaparken bu stratejiyi kullanmaktan kaçının. Bu stratejiyi gerçekten deneyimlemek için güçlü trendleri aramanız gerekmektedir.

Navigator İşlem Stratejisi

Tüm fiyat hareketleri er ya da geç sona erer ve devamında bir düzeltme veya geri dönüş görülür. Bu aksiyom tüm piyasa işlem stratejilerinin temelini oluşturur. Bu stratejilerden biri de mevcut piyasa trendinin tersine dönüşünü tahmin etmeye dayalı olan ve FTT’de işlem yapmak için etkili bir strateji olan Navigator’dır. Bu yöntemin önemli bir avantajı, kısa vadeli zaman dilimlerinde başarılı bir şekilde çalışabilmesidir.

Fiyat hareketleri ya küçük bir “mola” ya da tam tersi yönde güçlü bir trendin başlangıcı olabilir. Her durumda, tacirin ana görevi bunun ne zaman gerçekleşeceğini belirlemektir. Trendin neredeyse herhangi bir zamanda sona erebileceği gerçeğiyle karar vermek zordur.

Popüler trend osilatörleri RSI ve CCI, güçlü bir impuls hareketinin zayıflamaya başladığı noktaları belirlemek için kullanılır. Bu, bir varlığın potansiyel aşırı alım/aşırı satım koşullarının bölgesine girdiği zamanları gösterir. Göreceli Güç Endeksi ve Emtia Kanal Endeksi birbirini mükemmel şekilde tamamlar, bu da göstergelerin doğruluğunu artırmaya yardımcı olur.

Ayar (Set-up)

- Navigator üzerinde çalışmaya başlamadan önce, CCI’nin kontrol seviyeleri +200/-200 sınırlarına taşınmalıdır.

- RSI ayarlarını değiştirmemek daha uygun olacaktır.

İşleyişi

Daha önce de bahsettiğimiz gibi görevimiz mevcut trendin tamamen ortadan kalkacağı noktaları belirlemektir. Bunun için de varlığın aşırı satıldığı veya aşırı satın alındığı bölgeleri belirlemek gerekir.

İlk durumda, fiyatın (düşüş trendinde) daha fazla düşmesini durduracak kadar yeterince düştüğü anlamına gelir. Benzer şekilde, aşırı alım, büyümenin durmasını beklemek gerektiği anlamına gelir (yükseliş trendinde).

Bu durumda alanlar şu şekildedir:

- Aşırı satış’ta RSI için 30’dan 0’a ve CCI için -200’ün altı.

- Aşırı alım’da durumunda RSI için 70’ten 100’e ve CCI için 200.

Bu durumlarda YUKARI işlem yapın:

- Düşüş trendi sırasında aşırı satım bölgesine girildiğinde YUKARI yönlü bir işlem açmak anlamına gelir. Bu anlarda bir tersine dönüşün gerçekleşmesi gerektiği varsayılır.

Bu durumlarda AŞAĞI işlem yapın:

- Grafikler yükseliş trendi sırasında fiyatın aşırı alım sınırına ulaştığını gösteriyorsa, Navigator stratejisine göre AŞAĞI yönlü bir işlem açmayı düşünmek değerlidir.

Önemli notlar:

- Tüccarların yaptığı en yaygın hata sinyalin doğrulanmasını beklememe de isteksiz olmaktır. Trend osilatörlerinden sadece birinden mesaj aldıktan sonra işlem açarlar ve ikincisinin zaten gerçekleşeceğine güvenerek hareket ederler;

- Yeni stratejileri denemekten ve test etmekten çekinmeyin ve bunları ticaret kitaplığınıza ekleyin;

- Bu makalede bahsedilen referans dönemlerini kullanın;

- Bol bol pratik yapın ve farklı yaklaşımları denemekten çekinmeyin, yeni stratejilerle kendinizi rahat hissetmeniz zaman alır.

Trend Geri Çekilmesi İşlem Stratejisi

Birçok yatırımcının kullandığı gerçekten popüler stratejilerden biri Trend Geri Çekilmesi işlem stratejisidir. Bu, devam eden trend ile aynı yönde işlem yapmanıza olanak verir. Temel sorun, bu stratejiyi kullanırken fiyatın geri çekilme mi yoksa daha belirgin bir dönüş mü yaşadığını belirlemektir. Bu farkı anlamak çok önemlidir, çünkü bu şekilde fiyatın kalıcı bir düşüş mü gerçekleştirdiğini yoksa sadece geçici dip mi yaptığını ayırt edebilirsiniz.

Bu stratejiye doğrudan dalmadan önce, ilk olarak geri çekilmelerin ne olduğunu öğrenelim. Tanım olarak geri çekilmeler, daha büyük bir trend içinde (diğer adıyla fiyat kanalı) oluşan kısa fiyat dipleridir. En önemli özellikleri fiyat orijinal yönüne geri dönmeden öncesinde uzun sürmemeleridir. Genellikle karlarını çeken küçük yatırımcılar tarafından oluşturulurlar. Kural olarak geri çekilmeler, birkaç küçük mum modeliyle sınırlı küçük grafik formasyonları yaratırlar. Bu yüzden ömürleri normalde bir veya iki haftadır.

Mekanikler

Geri çekilmeler genellikle büyük fiyat hareketleri oluştuktan sonra gerçekleşirler. Genel kural olarak, trend çizgileri arasında geri ve ileri seken trendlere bakacağız. Bunu aynı zamanda trendimiz için destek ve direnç seviyeleri oluşturmak olarak da düşünebilirsiniz.

Aşağıdaki durumlarda YUKARI işlem yapın:

- İyi tanımlanmış boğa trendinde ilerleyen bir döviz çifti seçin.

- En son tepeleri bağlayan bir çizgi çizerek üst trend çizgisini oluşturun. Benzer şekilde en son dipleri bağlayan bir çizgi çizerek alt trend çizgisini oluşturun.

- Fiyat geri çekildiğinde ve üst veya alt trend çizgisine vurduğunda, güncel mum barının üst trend çizgisinin altında veya alt trend çizgisinin üstünde kapandığını doğrulayarak bunların kırılmadığından emin olun.

- Aşağıdaki ekran görüntüsünde gösterildiği üzere fiyatın üst trend çizgisine doğru sekmesi halinde 60-saniyelik ALIŞ işlemi açmayı deneyin.

Aşağıdaki durumlarda AŞAĞI işlem yapın:

- İyi tanımlanmış bir ayı trendinde ilerleyen bir döviz çifti seçin.

- En son tepeleri bağlayan bir çizgi çizerek üst trend çizgisini oluşturun. Benzer şekilde en son dipleri bağlayan bir çizgi çizerek alt trend çizgisini oluşturun.

- Fiyat geri çekildiğinde ve üst veya alt trend çizgisine vurduğunda, güncel mum barının üst trend çizgisinin altında veya alt trend çizgisinin üstünde kapandığını doğrulayarak bunların kırılmadığından emin olun.

- Aşağıdaki ekran görüntüsünde gösterildiği üzere fiyatın alt trend çizgisine doğru sekmesi halinde 60-saniyelik SATIŞ işlemi açmayı deneyin.

Önemli:

Belli bir varlığın grafiğinde net bir trend belirleyemiyorsanız, bunu bırakın ve başka grafiklere çalışın. Bu tür işlemlerde başarılı olmak için, herhangi bir komplikasyon olmadan net tanımlanmış trend kanallarının nasıl tespit edileceğini bilmeniz çok önemlidir.